| नीति रिपो दर | : 6.50% |

| स्थायी जमा सुविधा दर | : 6.25% |

| सीमांत स्थायी सुविधा दर | : 6.75% |

| बैंक दर | : 6.75% |

| प्रत्यावर्तनीय रिपो दर | : 3.35% |

सीआरआर: 4.50%

एसएलआर: 18.00%

आधार दर: 8.75% - 10.10%

एमसीएलआर (ओवरनाइट): 7.90% - 8.50%

बचत जमा दर: 2.70% - 3.00%

सावधि जमा दर > 1 वर्ष: 6.00% - 7.25%

मौद्रिक नीति वक्तव्य, 2023-24

मौद्रिक नीति समिति (एमपीसी) का संकल्प

4-6 अक्तूबर 2023

वर्तमान और उभरती समष्टि-आर्थिक परिस्थिति का आकलन करने के आधार पर मौद्रिक नीति समिति (एमपीसी) ने आज (6 अक्तूबर 2023) अपनी बैठक में यह निर्णय लिया है कि:

चलनिधि समायोजन सुविधा (एलएएफ) के अंतर्गत नीतिगत रेपो दर को 6.50 प्रतिशत पर यथावत् रखा जाए।

स्थायी जमा सुविधा (एसडीएफ) दर 6.25 प्रतिशत तथा सीमांत स्थायी सुविधा (एमएसएफ) दर और बैंक दर 6.75 प्रतिशत पर यथावत् बनी हुई है।

एमपीसी ने निभाव को वापस लेने पर ध्यान केंद्रित रखने का भी निर्णय लिया ताकि यह सुनिश्चित किया जा सके कि मुद्रास्फीति उतरोत्तर संवृद्धि को समर्थन प्रदान करते हुए लक्ष्य के साथ संरेखित हो।

ये निर्णय, संवृद्धि को समर्थन प्रदान करते हुए उपभोक्ता मूल्य सूचकांक (सीपीआई) मुद्रास्फीति को +/- 2 प्रतिशत के दायरे में रखते हुए 4 प्रतिशत का मध्यावधि लक्ष्य हासिल करने के अनुरूप है।

इस निर्णय में अंतर्निहित मुख्य विचार नीचे दिए गए विवरण में व्यक्त किए गए हैं।

आकलन

वैश्विक अर्थव्यवस्था

2. वैश्विक संवृद्धि की गति कम हो रही है। मुद्रास्फीति धीरे-धीरे कम हो रही है लेकिन प्रमुख अर्थव्यवस्थाओं में लक्ष्य से काफी ऊपर बनी हुई है। लंबी अवधि के लिए ऊंची दरों से संबंधित चिंताएं, वैश्विक वित्तीय बाजारों में अस्थिरता ला रही हैं। सॉवरेन बॉण्ड का प्रतिफल सख्त हो गया है, अमेरिकी डॉलर के मूल्य में वृद्धि हुई है, और इक्विटी बाजारों में करेक्शन हुआ है। उभरती बाजार अर्थव्यवस्थाएं (ईएमई) मुद्रा मूल्यह्रास और अस्थिर पूंजी प्रवाह का सामना कर रही हैं।

घरेलू अर्थव्यवस्था

3. वास्तविक सकल घरेलू उत्पाद (जीडीपी) ने 2023-24 की पहली तिमाही (अप्रैल-जून) में वर्ष-दर-वर्ष (व-द-व) 7.8 प्रतिशत की संवृद्धि दर्ज की, जो निजी खपत और निवेश मांग पर आधारित है।

4. सितंबर के दौरान दक्षिण-पश्चिम मॉनसून वर्षा में सुधार हुआ और दीर्घकालिक औसत से 6 प्रतिशत कम रही। ख़रीफ़ फ़सलों की बुवाई का क्षेत्र एक वर्ष पहले की तुलना में 0.2 प्रतिशत अधिक था। जुलाई में औद्योगिक उत्पादन सूचकांक 5.7 प्रतिशत बढ़ा; अगस्त में मूल उद्योगों का उत्पादन 12.1 प्रतिशत बढ़ा। क्रय प्रबंधक सूचकांक (पीएमआई) और सेवा क्षेत्र के अन्य उच्च आवृत्ति संकेतकों ने अगस्त-सितंबर में बेहतर विस्तार प्रदर्शित किया।

5. मांग के मोर्चे पर, शहरी खपत में उछाल है, जबकि ग्रामीण मांग में सुधार के संकेत दिख रहे हैं। सार्वजनिक क्षेत्र के पूंजीगत व्यय से निवेश गतिविधि को लाभ हो रहा है। इस्पात की खपत, सीमेंट उत्पादन के साथ-साथ आयात और पूंजीगत वस्तुओं के उत्पादन में मजबूत वृद्धि देखी जा रही है। वस्तु निर्यात और तेल से इतर स्वर्ण से इतर आयात, अगस्त में संकुचन में रहे, हालांकि गिरावट की गति कम हो गई। अगस्त में सेवा निर्यात में सुधार हुआ।

6. अगस्त में कुछ हद तक कम होकर 6.8 प्रतिशत होने से पहले, सब्जियों की कीमतों में बढ़ोतरी के कारण जुलाई में सीपीआई हेडलाइन मुद्रास्फीति 2.6 प्रतिशत अंक बढ़कर 7.4 प्रतिशत हो गई। अगस्त में ईंधन मुद्रास्फीति बढ़कर 4.3 प्रतिशत हो गई। जुलाई-अगस्त 2023 के दौरान मूल मुद्रास्फीति (अर्थात्, खाद्य और ईंधन को छोड़कर सीपीआई) नरम होकर 4.9 प्रतिशत हो गई।

7. 22 सितंबर 2023 तक, मुद्रा आपूर्ति (एम3) में 10.8 प्रतिशत (वर्ष-दर-वर्ष) की वृद्धि हुई और बैंक ऋण में 15.3 प्रतिशत की वृद्धि हुई। 29 सितंबर 2023 तक भारत की विदेशी मुद्रा आरक्षित निधि 586.9 बिलियन अमेरिकी डॉलर थी।

संभावना

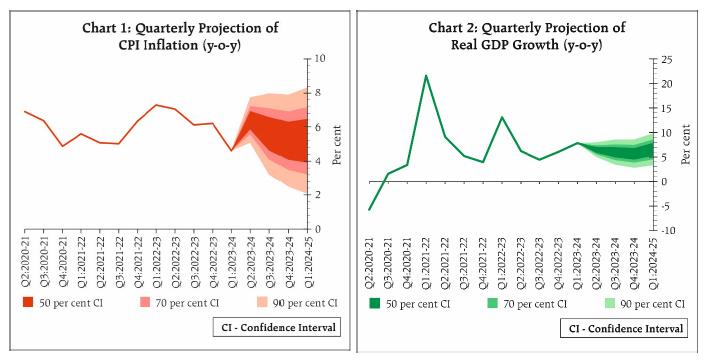

8. सब्जियों की कीमतों में बदलाव और एलपीजी की कीमतों में हालिया कमी के कारण निकट अवधि में मुद्रास्फीति के परिदृश्य में सुधार होने की उम्मीद है। भावी प्रक्षेपवक्र, दालों के अंतर्गत कम बुआई क्षेत्र, जलाशय के स्तर में गिरावट, अल नीनो की स्थिति और अस्थिर वैश्विक ऊर्जा और खाद्य कीमत जैसे कई कारकों पर निर्भर करेगी। रिज़र्व बैंक के उद्यम सर्वेक्षणों के अनुसार, विनिर्माण कंपनियों को पिछली तिमाही की तुलना में तीसरी तिमाही में उच्च इनपुट लागत दबाव लेकिन बिक्री कीमतों में मामूली कम वृद्धि की उम्मीद है। सेवाएँ और बुनियादी ढाँचा कंपनियों को इनपुट लागत और बिक्री कीमतों की संवृद्धि में नरमी आने की उम्मीद है। इन कारकों को ध्यान में रखते हुए, सीपीआई मुद्रास्फीति 2023-24 के लिए 5.4 प्रतिशत अनुमानित है, जिसका दूसरी तिमाही में 6.4 प्रतिशत, तीसरी तिमाही में 5.6 प्रतिशत और चौथी तिमाही में 5.2 प्रतिशत होने का अनुमान है, जिसमें जोखिम समान रूप से संतुलित हैं। 2024-25 की पहली तिमाही के लिए सीपीआई मुद्रास्फीति 5.2 प्रतिशत अनुमानित है (चार्ट 1)।

9. सेवाओं में निरंतर उछाल, ग्रामीण मांग में पुनरुत्थान, उपभोक्ता और कारोबार आशावाद, पूंजीगत व्यय पर सरकार के जोर और बैंकों तथा कॉरपोरेट्स के बेहतर तुलन-पत्र से घरेलू मांग की स्थिति को लाभ होने की उम्मीद है। भू-राजनीतिक तनाव, अस्थिर वित्तीय बाजार और ऊर्जा की कीमतें तथा जलवायु आघात जैसे वैश्विक कारकों से संबंधित प्रतिकूल परिस्थितियां संवृद्धि की संभावना के लिए जोखिम उत्पन्न करती हैं। इन सभी कारकों को ध्यान में रखते हुए, 2023-24 के लिए वास्तविक सकल घरेलू उत्पाद की संवृद्धि 6.5 प्रतिशत होना अनुमानित है, जिसका दूसरी तिमाही में 6.5 प्रतिशत, तीसरी तिमाही में 6.0 प्रतिशत और चौथी तिमाही में 5.7 प्रतिशत रहना अनुमानित है, जिसमें जोखिम समान रूप से संतुलित हैं। 2024-25 की पहली तिमाही के लिए वास्तविक सकल घरेलू उत्पाद की संवृद्धि 6.6 प्रतिशत रहना अनुमानित है (चार्ट 2)।

10. एमपीसी ने पाया कि अभूतपूर्व खाद्य मूल्य आघात, मुद्रास्फीति के उभरते प्रक्षेपवक्र पर प्रभाव डाल रहे हैं और इस तरह के अतिव्यापी (ओवरलैपिंग) आघातों की बार-बार होने वाली घटनाएं सामान्यीकरण और दृढ़ता प्रदान कर सकती हैं। तदनुसार, वैश्विक खाद्य और ऊर्जा की कीमतों में वृद्धि और वैश्विक वित्तीय बाजार में अस्थिरता के मौजूदा माहौल को देखते हुए, एमपीसी ने अतिरिक्त सावधानी (हाई अलर्ट) बरतने का संकल्प लिया है। जबकि सब्जियों की कीमतों में और बदलाव हो सकता है और मूल मुद्रास्फीति कम हो रही है, एमपीसी ने इस बात पर ध्यान दिया कि हेडलाइन मुद्रास्फीति सहन-सीमा बैंड से ऊपर चल रही है और लक्ष्य के साथ इसका संरेखण बाधित हो रहा है। अतः, मौद्रिक नीति को सक्रिय रूप से अवस्फीतिकारी बने रहने की आवश्यकता है। घरेलू आर्थिक गतिविधि अच्छी चल रही है और त्योहारी खपत की मांग, निवेश के इरादों में तेजी तथा उपभोक्ता एवं कारोबारी संभावना में सुधार से इसे बढ़ावा मिलने की उम्मीद है। चूंकि 250 आधार अंकों की संचयी नीति रेपो दर में बढ़ोतरी अभी भी अर्थव्यवस्था के माध्यम से अपना काम कर रही है, एमपीसी ने इस बैठक में नीति रेपो दर को 6.50 प्रतिशत पर यथावत् रखने का निर्णय लिया है, लेकिन यदि परस्थिति के लिए आवश्यक हो तो उचित और सामयिक नीतिगत कार्रवाई करने के लिए तैयार हैं। एमपीसी मुद्रास्फीति को लक्ष्य के अनुरूप करने और मुद्रास्फीति की उम्मीदों को नियंत्रित करने की अपनी प्रतिबद्धता पर दृढ़ रहेगी। एमपीसी ने निभाव को वापस लेने पर ध्यान केंद्रित रखने का भी निर्णय लिया ताकि यह सुनिश्चित किया जा सके कि मुद्रास्फीति उतरोत्तर संवृद्धि को समर्थन प्रदान करते हुए लक्ष्य के साथ संरेखित हो।

11. एमपीसी के सभी सदस्य - डॉ. शशांक भिडे, डॉ. आशिमा गोयल, प्रो. जयंत आर. वर्मा, डॉ. राजीव रंजन, डॉ. माइकल देवब्रत पात्र और श्री शक्तिकान्त दास ने सर्वसम्मति से नीतिगत रेपो दर को 6.50 प्रतिशत पर यथावत् रखने के लिए वोट किया।

12. डॉ. शशांक भिडे, डॉ. आशिमा गोयल, डॉ. राजीव रंजन, डॉ. माइकल देवब्रत पात्र और श्री शक्तिकान्त दास ने निभाव को वापस लेने पर ध्यान केंद्रित रखने के लिए वोट किया ताकि यह सुनिश्चित किया जा सके कि मुद्रास्फीति उतरोत्तर संवृद्धि को समर्थन प्रदान करते हुए लक्ष्य के साथ संरेखित हो। प्रो. जयंत आर. वर्मा ने संकल्प के इस हिस्से पर आपत्ति जताई।

13. एमपीसी की बैठक का कार्यवृत्त 20 अक्तूबर 2023 को प्रकाशित किया जाएगा।

14. एमपीसी की अगली बैठक 6-8 दिसंबर 2023 के दौरान निर्धारित है।

('बिना प्रोफेशनल ट्रेनिंग के शेयर बाजार जरूर जुआ है'

((शेयर बाजार: जब तक सीखेंगे नहीं, तबतक पैसे बनेंगे नहीं!

-Videos on IPO, share market: -Videos on Mutual Fund -Insurance हर किसी के लिए क्यों जरूरी पर Video -Videos on FD/RD,Bank,Post office -Videos on Home Loan, Home -Videos on PF, Pension Scheme, Retirement Fund -Videos on Children & Women's Fin. Planning -Videos on Savings, Investment, Fin.Literacy, Fin.Planning -Income Tax & How to save Tax पर Video -Video on Gold & Silver Investment; सोना और चांदी में निवेश पर वीडियो -Videos on Bitcoin, Cryptocurrency investment -Video on Commodities - Money, investment, savings in Marathi (beyourmoneymanagerMarathi)